Verwahrentgelte – Infos und Tipps, Teil 1

In jüngerer Vergangenheit schreiben Kreditinstitute immer öfter ihre Kunden an und bitten darum, eine sogenannte Verwahrentgeltvereinbarung zu unterschreiben. Doch Gerichtsurteile bestätigen, dass solche Verwahrentgelte bei bestimmten Verträgen nicht zulässig sind. Aber was genau sind Verwahrentgelte überhaupt? Wann sind sie erlaubt? Und welche Auswirkungen haben Verwahrentgelte auf Geldanlagen?

In einem mehrteiligen Beitrag geben wir Infos und Tipps zum Thema!:

Inhalt

Was sind Verwahrentgelte?

Manchmal ist von Strafzinsen, an anderer Stelle von Negativzinsen die Rede. Doch für beide gilt, dass es sie nach deutschem Recht nicht gibt. Denn die Regelungen zum Darlehensrecht im Bürgerlichen Gesetzbuch besagen, dass nur derjenige Zinsen bezahlen muss, der Schulden hat.

Weil sich Vertragsparteien mit ihren Vereinbarungen nicht ohne Weiteres über gesetzliche Regelungen hinwegsetzen können, sprechen Banken in ihren Formularen und Preisverzeichnissen von Verwahrentgelten. Dass die Gebühren nicht als Negativzinsen bezeichnet werden, hat also in erster Linie rechtliche Gründe.

Gleichzeitig versuchen Banken, eine neue Vertragsart auf den Weg zu bringen. Die Idee dahinter ist, dass jemand, der eine Verwahrung beauftragt, ähnlich wie beim Bankschließfach ein Entgelt dafür bezahlen soll.

Allerdings unterscheidet sich die Verwahrung von Guthaben auf einem Konto in einem wesentlichen Punkt von der Verwahrung von Gegenständen im Schließfach. Bei Letzterer geht es nämlich tatsächlich darum, Gegenstände zu verwahren.

Im Unterschied dazu muss die Bank Kontoguthaben nicht im klassischen Sinne verwahren. Stattdessen kann sie damit arbeiten, es an Dritte verleihen und Zinsen damit erwirtschaften. Genauso kann sie das Guthaben bei der Europäischen Zentralbank (EZB) parken.

Der Anleger weiß nicht, was mit seinem Geld passiert. Nur wird sein Geld sicher nicht in einen Umschlag gesteckt und im Tresor der Bank oder in einem Schließfach deponiert.

Ein gängiges Argument der Banken lautet, dass die Gebühren in der Zinspolitik begründet wären. Weil sie selbst 0,5 Zinsen zahlen müssen, wenn sie Geld bei der EZB parken, hätten sie keine andere Wahl. Allerdings erwähnen die Banken dabei oft nicht, dass es bei der EZB großzügige Freigrenzen gibt.

Generell deponieren Banken nur einen Bruchteil der Einlagen bei der EZB. Und Verwahrentgelte zahlen sie nur für einen Teil dieser Einlagen. Aus den Bilanzen vieler Banken geht hervor, dass sie selbst weit weniger Verwahrentgelte an die EZB bezahlen als sie über ihre Verwahrentgelte einnehmen.

Was ist von Geldanlagen als Alternative zu Verwahrentgelten zu halten?

Die Praxis zeigt, dass etliche Banken ihre Kunden zu einem Beratungsgespräch einladen. Dabei bewerben die Banken dann verschiedene Geldanlageprodukte. Ist ein Kunde gegenüber riskanten Anlagen skeptisch, werden ihm zwei verschiedene Produkte präsentiert, nämlich eine sichere Geldanlage und eine Anlageform mit Risiko.

Ein Beispiel: Angenommen, ein Kunde verfügt über ein Guthaben von 10.000 Euro. Darauf soll er jetzt 0,5 Prozent Verwahrentgelt bezahlen, sofern er sich nicht für eine alternative Geldanlage entscheidet.

Die Alternative sieht vor, dass eine Hälfte des Guthabens in einen Investmentfonds fließt und die andere Hälfte zeitlich befristet als Festgeld angelegt wird. Dafür erhält der Kunde zum Beispiel sechs Monate lang einen Sonderzins.

Entscheidet sich der Kunde für die Verwahrung, kostet ihn das bei 10.000 Euro pro Jahr 50 Euro.

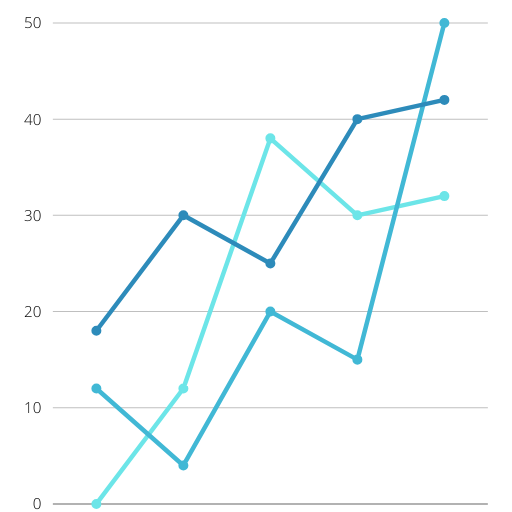

Wählt er hingegen die Kombination aus Investmentfonds und Festgeld, sieht die Rechnung nach einem Jahr so aus:

-

Für das Festgeld bezahlt die Bank sechs Monate lang zwei Prozent Zinsen. Bei 5.000 Euro macht das 50 Euro aus. Ist das halbe Jahr vorbei, muss der Kunde aber für das nächste Halbjahr womöglich doch ein Verwahrentgelt bezahlen. Das wären 12,50 Euro.

-

Möchte der Kunde den Sonderzins, muss er für die anderen 5.000 Euro Fondsanteile kaufen. Weil dabei ein Ausgabeaufschlag von drei bis fünf Prozent üblich ist, erhält die Bank so eine Provision von 150 bis 250 Euro.

-

Zusätzlich dazu bekommt die Bank von der Fondsgesellschaft eine jährliche Vertriebsprovision. Sie liegt je nach Fonds bei rund 0,5 Prozent der Anlagesumme. Vom angelegten Guthaben des Kunden fließen somit pro Jahr weitere 25 Euro an die Bank.

Der Kunde erhält also 50 Euro Sonderzins, bezahlt im Gegenzug aber 12,50 Euro Verwahrentgelt, bis zu 250 Euro Ausgabeaufschlag und jährlich 25 Euro Provision aus dem Fondsguthaben. Bevor sich eine Rendite für den Kunden ergibt, muss der Fonds diese ganzen Kosten erst einmal erwirtschaften.

Die Banken versuchen aber auch, Lebens- und Rentenversicherungen, Zertifikate oder Bausparverträge als Alternativen zur kostenpflichtigen Verwahrung an den Mann zu bringen. Die Provisionen aus solchen Geldanlagen bringen mehr Geld ein als Vereinbarungen über Verwahrentgelte.

Übrigens

Genau wie Provisionen sind auch Verwahrentgelte reine Verhandlungssache. Die Banken wissen sehr genau, wie viel sie an den einzelnen Anlageprodukten verdienen. Hat der Kunde ein Depot, kann er das über die Jahreskostenaufstellung auch selbst ablesen.

Möchte der Kunde einen Teil seines Kapitals mit der Aussicht auf hohe Erträge anlegen und ist er bereit, dabei höhere Risiken einzugehen, sollte er sich das Anlageprodukt sehr genau anschauen.

Denn Banken beraten oft nicht neutral und bedarfsgerecht, sondern führen Verkaufsgespräche mit Blick auf ihre eigene Provision. Wichtig ist, dass Anleger das Produkt versteht und weiß, worauf er sich bezogen auf die Risiken, die Kosten und die Flexibilität einlässt.

Mehr Ratgeber, Tipps und Anleitungen:

- Die humanitäre Seite von Bitcoin

- Die wichtigsten Fragen zum Fondsstandortgesetz

- Vor- und Nachteile von Krypto-Aktien

- Anlage in Bitcoin & Co.: Chance oder Risiko? Teil III

- Anlage in Bitcoin & Co.: Chance oder Risiko? Teil II

- Anlage in Bitcoin & Co.: Chance oder Risiko? Teil I

- Infos zur Altersversorgung für Gesellschafter-Geschäftsführer, Teil 2

- Infos zur Altersversorgung für Gesellschafter-Geschäftsführer, Teil 1

Thema: Verwahrentgelte – Infos und Tipps, Teil 1

Übersicht:

Fachartikel

Verzeichnis

Über uns

- Investment-Angebote in den sozialen Medien: Besser vorsichtig sein! 1. Teil - 13. April 2024

- Ausführlicher Ratgeber zum Investment in Zertifikate, Teil 3 - 15. März 2024

- Ausführlicher Ratgeber zum Investment in Zertifikate, Teil 2 - 19. Februar 2024