Übersicht: die wichtigsten Infos zu Anleihen, Teil III

Auch wenn Aktien die eigentlichen Stars auf dem Börsenparkett sind, so können Anleihen doch ein mindestens genauso interessantes Investmentobjekt sein. Anleihen sind Wertpapiere, die Staaten und Unternehmen ermöglichen, sich Geld zu beschaffen.

Kauft der Anleger solche Wertpapiere, gewährt er dem jeweiligen Staat oder Unternehmen im Prinzip einen Kredit. Dafür bekommt er während der Laufzeit Zinsen und am Ende sein investiertes Kapital wieder. Interessant sind Anleihen auch deshalb, weil sie als vergleichsweise sicher gelten, wobei die Risiken je nach Variante unterschiedlich sind.

In einer mehrteiligen Beitragsreihe nehmen wir Anleihen einmal etwas genauer unter die Lupe. Dabei ging es in Teil I um wichtige Begriffe, Fachausdrücke und die Anleihe als Geldanlage. In Teil II haben wir die gängigsten Anleihe-Varianten vorgestellt.

In diesem Teil III, der die Beitragsreihe abschließt, stehen die Funktionsweise von Anleihen und die wichtigsten Kriterien beim Kauf im Mittelpunkt:

Inhalt

Die Funktionsweise von Anleihen

Anleihen werden im Normalfall zu einem Kurs ausgegeben, der 100 Prozent des Nennwerts entspricht. Gebühren oder Zinsänderungen in der Phase, in der die Anleihe platziert wird, können aber auch zur Folge haben, dass der Ausgabekurs nicht bei 100 Prozent des Nennwerts liegt.

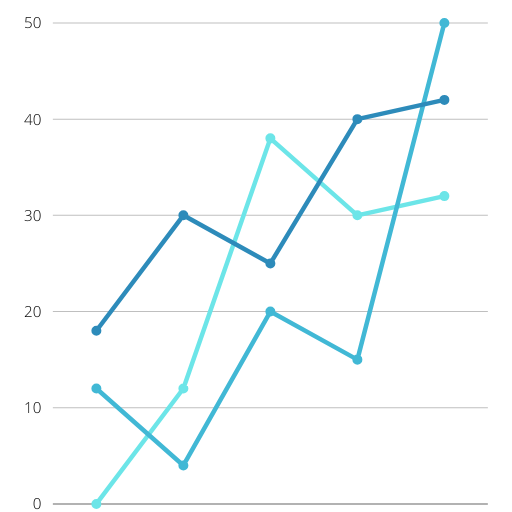

Hält der Anleger seine Anleihe bis zum Ende der Laufzeit, fällt die Rendite ungefähr so hoch aus wie die jährlichen Zinszahlungen. Während der Laufzeit unterliegt der Kurs der Anleihe aber Schwankungen. Diese Schwankungen führen dazu, dass sich bis zum Ende der Laufzeit eine neue erwartete Rendite ergibt.

Dabei gibt es zwei Faktoren, die diese neue Rendite beeinflussen:

- der aktuelle Marktzins: Orientierungsgrundlage für den aktuellen Marktzins bildet der Zins für Staatsanleihen mit vergleichbarer Laufzeit. In Deutschland heißen die Anleihen des Staates Bundesanleihen.

- der Spread: Unternehmen haben eine geringere Finanzkraft als der Staat. Deshalb müssen Unternehmen für ihre Anleihen einen höheren Zins bezahlen als der Staat für seine sicheren Staatsanleihen. Dieser Aufschlag wird Bonitätszuschlag oder im Fachjargon auch Spread genannt.

Investiert der Anleger in Anleihen, nimmt er somit zwei Risiken in Kauf. Das erste Risiko besteht darin, dass sich der Zinssatz für Bundesanleihen verändert. Das zweite Risiko ist, dass die Bonität des Anleihenherausgebers sinkt.

Dabei unterliegen der aktuelle Marktzins und der Spread ständigen Veränderungen. Aus diesem Grund schwanken auch die Kurse von Anleihen. Wie deutlich die Kursschwankungen ausfallen, lässt sich an der sogenannten modifizierten Duration ablesen.

Die modifizierte Duration beziffert den Prozentsatz, um den der Wert einer Anleihe steigt oder sinkt, wenn sich das Zinsniveau um ein Prozent ändert. Dabei gilt grundsätzlich, dass sich der Kurs einer Anleihe erhöht, wenn es zu einer Zinssenkung kommt.

Dies ist auch durchaus nachvollziehbar, denn wenn ein Unternehmen neue Anleihen geringer verzinsen müsste, sind die alten Anleihen mit dem höheren Zinssatz aus Sicht des Anlegers wertvoller. Andersherum sinkt der Wert einer Anleihe bei einer Zinssteigung. Hier bekommt der Anleger für seine alten Anleihen nämlich weniger Zinsen als er für die neu herausgegebenen Anleihen erhalten würde.

Ob eine Änderung des aktuellen Marktzinses oder des Bonitätszuschlags zu der Kursänderung der Anleihe führt, spielt dabei keine Rolle. Die Auswirkungen bleiben gleich.

Hält der Investor seine Anleihen bis zum Ende der Laufzeit, muss er sich um Kursschwankungen allerdings keine Gedanken machen. Für ihn ist stattdessen nur die erwartete Rendite zum Zeitpunkt des Kaufs maßgeblich. Die erwartete Rendite leitet sich aus dem Nominalzins, dem aktuellen Kurs, dem Rückkaufswert der Anleihe und der Restlaufzeit ab.

Die wichtigsten Kriterien beim Kauf von Anleihen

Möchte der Anleger in Anleihen investieren, kann er entweder einzelne Anleihen oder Anleihen, die in Fonds gebündelt sind, kaufen. Anleihen in Form von Fonds werden Rentenfonds genannt.

Je nach Anleihenvariante sollte der Anleger dabei vor allem auf folgende Kriterien achten:

- Rendite: Die erwartete Rendite bis zum Ende der Laufzeit gibt Aufschluss darüber, wie lukrativ die Anleihe ist.

- Rating: Je besser das Rating eines Staates oder eines Unternehmens ist, desto geringer ist das Ausfallrisiko. Möchte der Anleger die Verlustrisiken so gering wie möglich halten, sollte er sich für Anleihen finanzstarker Herausgeber entscheiden. Diese haben mindestens die Bonitätsnote AA.

- Ausgabevolumen: Das Ausgabevolumen hat Einfluss auf die Handelbarkeit von Anleihen. Wurden Anleihen in einem vergleichsweise geringen Umfang ausgegeben, werden sie meist weniger gehandelt. Deshalb kann es für den Anleger schwieriger werden, einen Käufer zu finden, wenn er seine Anleihen abgeben möchte. Um eine solide Handelbarkeit sicherzustellen, sollte sich der Anleger deshalb für Anleihen entscheiden, bei denen sich das Ausgabevolumen auf mindestens 1 Milliarde Euro beläuft.

- Laufzeit: Wie bei sehr vielen Anlageprodukten spielt auch bei Anleihen die Laufzeit eine Rolle. Durch die Laufzeit ist vorgegeben, wie lange das Geld des Anlegers grundsätzlich gebunden ist. Ein vorzeitiger Ausstieg ist bei Anleihen zwar möglich, aber nicht immer ratsam. Prinzipiell gilt die Empfehlung, einzelne Anleihen bis zum Ende der Laufzeit zu halten. Diese Strategie, die auch Buy-and-Hold genannt wird, bietet den Vorteil, dass sich der Anleger nicht großartig um Kursschwankungen kümmern muss. Sind die Anleihen in einem Fonds gebündelt, werden die Anleihen, die den jeweiligen Vorgaben nicht mehr entsprechen, üblicherweise ausgetauscht. Dadurch bleibt die Duration auf einem weitgehend konstanten Niveau.

- Sicherheit: Anleihen gibt es in vielen verschiedenen Varianten und mit sehr unterschiedlichen Risiken. So zählen Bundesanleihen beispielsweise zu den soliden und sicheren Anlageprodukten, versprechen aber auch nur eine recht überschaubare Rendite. Mit anderen Anleihen lassen sich höhere Gewinne erzielen. Allerdings sind hier die Risiken ebenfalls deutlich höher. Einfluss auf die Sicherheit hat auch die Währung, in der die Anleihen geführt werden. Bei Anleihen in einer Fremdwährung kommt nämlich noch das Währungsrisiko dazu.

- Kosten: Investiert der Anleger in einzelne Anleihen, fallen als Gebühren nur die Transaktionskosten beim Kauf und einem eventuellen Verkauf an. Bei einem Investment in Fonds entstehen zusätzlich jährliche Verwaltungsgebühren. Je höher die Kosten sind, desto mehr schmälern sie die Rendite.

Mehr Investments, Kapitalanlagen, Finanztipps und Ratgeber:

- Pferdewetten als Investition?

- Spekulationsblasen beim Gold

- Übersicht: Grundrisiken bei Geldanlagen, Teil II

- Übersicht: die wichtigsten Infos rund um die Dividende

- Übersicht: die wichtigsten Infos zu Anleihen, Teil I

- Übersicht: die wichtigsten Infos zu Anleihen, Teil II

Thema: Übersicht: die wichtigsten Infos zu Anleihen, Teil III

Übersicht:

Fachartikel

Verzeichnis

Über uns

- Investment-Angebote in den sozialen Medien: Besser vorsichtig sein! 1. Teil - 13. April 2024

- Ausführlicher Ratgeber zum Investment in Zertifikate, Teil 3 - 15. März 2024

- Ausführlicher Ratgeber zum Investment in Zertifikate, Teil 2 - 19. Februar 2024