Basiswissen: Investment in Aktien, Teil IV

Wenn klassische Anlageprodukte Renditen erzielen sollen, dann müssen zwei Bedingungen erfüllt sein. Die erste Bedingung ist, dass die Verzinsung über der Inflationsrate liegt, denn andernfalls hebt die Inflation die Erträge auf.

Die zweite Bedingung ist, dass es einen Zinseszinseffekt gibt. Dieser wiederum kann sich aber nur dann einstellen, wenn die Zinsen ein gewisses Mindestniveau haben. Nun ist die Verzinsung allerdings schon seit einiger Zeit sehr, sehr niedrig und in näherer Zukunft wird sich daran wohl auch nichts ändern.

Und selbst wenn die Zinsen plötzlich in die Höhe schießen würden, würde es dauern, bis sich ein Zinseszinseffekt einstellt. Aus diesem Grund sollte der Anleger mit Blick auf einen langfristigen Vermögensaufbau ernsthaft über ein Investment in Aktien nachdenken.

Doch im Unterschied zu beispielsweise den USA tun sich deutsche Sparer mit Aktien recht schwer. Sie fürchten eine komplexe Thematik und hohe Risiken. So furchtbar kompliziert wie oft befürchtet, sind Aktien aber gar nicht.

In unserem mehrteiligen Ratgeber haben wir uns ausführlich mit Basiswissen zum Investment in Aktien beschäftigt. Dabei haben wir in den ersten drei Teilen Grundbegriffe erklärt und die Prinzipien der Aktienmärkte erläutert.

Hier kommt nun noch der vierte und letzte Teil der Beitragsreihe:

Inhalt

Worauf sollte der Anleger bei einem Investment in Aktien besonders achten?

Aktienkurse können fallen, wobei von den Kursverlusten die Aktienmärkte als Ganzes oder auch nur einzelne Regionen oder Branchen betroffen sein können. Im Fachjargon wird dieses Risiko als Marktrisiko bezeichnet. Neben dem Marktrisiko gibt es noch das sogenannte Unternehmensrisiko.

Dahinter verbirgt sich die Gefahr, dass die Aktien eines Unternehmens an Wert verlieren, weil beispielsweise Managementfehler gemacht wurden oder Zahlungsunfähigkeit eintritt. Unternehmensrisiken kann der Anleger entgegenwirken, indem er nicht nur Aktien von einem oder wenigen Unternehmen kauft, sondern in viele verschiedene Unternehmen aus unterschiedlichen Branchen und Ländern investiert.

Selbst wenn sich die Aktien eines Unternehmens nachteilig entwickeln, kann dies dann nämlich durch die anderen Wertpapiere abgefedert werden. Fachleute sprechen in diesem Zusammenhang von einer Risikostreuung oder Diversifikation.

Anders als das Unternehmensrisiko, das sich durch eine vernünftige Risikostreuung auf ein Minimum reduzieren lässt, lässt sich das Marktrisiko nur bedingt ausschalten. Der Anleger kann hier nur insofern entgegensteuern, als dass er sein Anlagekapital einerseits auf Aktien und andererseits auf sichere Geldanlagen wie Tages- und Festgeld, Rentenfonds, Lebensversicherungen oder Immobilien aufteilt.

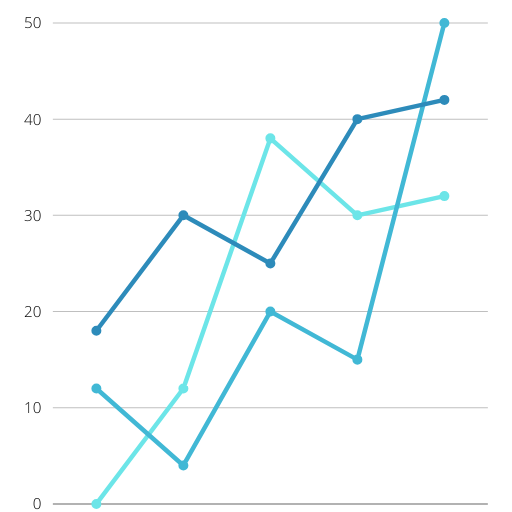

Unterm Strich fällt das Marktrisiko aber gar nicht so sehr ins Gewicht. Dies gilt umso mehr, je länger die Anlagedauer ist. Mit steigender Anzahl der Jahre, in der der Anleger seine Aktien hält, sinkt das Verlustrisiko. Gleichzeitig verlieren die Zeitpunkte, an denen der Ein- und Ausstieg erfolgt, zunehmend an Bedeutung.

Das Deutsche Aktieninstitut hat ein Rendite-Dreieck erstellt, aus dem hervorgeht, dass die Zeit bei einem Investment in Aktien grundsätzlich für den Anleger arbeitet. Letztlich ist es aber auch logisch, dass die Renditechancen steigen und die Verlustrisiken sinken, wenn der Anleger sein Aktieninvestment als langfristige Anlage versteht.

Je mehr Zeit er sich lässt, desto freier kann er entscheiden, wann er seine Aktien wieder verkauft. Dadurch wiederum kann er einen Zeitpunkt für seinen Ausstieg wählen, an dem die Aktien hoch stehen und er somit ordentliche Gewinne verbuchen kann. Muss er hingegen verkaufen, besteht immer die Gefahr, dass die Aktien gerade niedrig stehen oder der Markt gar in einer kurzzeitigen Krise steckt.

Doch was heißt das alles nun konkret?

Für die Praxis lassen sich zwei Grundregeln ableiten, die der Anleger bei einem Investment auf jeden Fall beherzigen sollte:

- Der Anleger sollte auf eine ausreichende Risikostreuung achten. Investiert er in Aktien verschiedener Unternehmen, Branchen und Länder können die Aktienkurse, die sich positiv entwickeln, weniger gute Entwicklungen anderer Aktien ausgleichen.

- Der Anleger sollte nur Geld investieren, auf das er in den kommenden zehn bis 15 Jahren verzichten kann. Je länger der Anleger seine Aktien hält, desto unwahrscheinlicher sind Verluste.

Wie kann der Anleger in Aktien investieren?

Für den Einstieg in den Börsenhandel gibt es verschiedene Möglichkeiten. So kann sich der Anleger selbst ein Aktienportfolio zusammenstellen und die entsprechenden Werte zeichnen.

Mit Blick auf die Kosten ist dies die günstigste Lösung, weil keine Verwaltungsgebühren anfallen. Allerdings muss sich der Anleger dann auch selbst um alles kümmern. Vor allem für einen Privatanleger, der nur ein überschaubares Budget investiert, dürfte es zu aufwändig sein, sein Wertpapierdepot komplett in Eigenregie zu managen.

Die bequemere Alternative ist deshalb ein Aktienfonds, wobei es hier zwei Varianten gibt. Bei der ersten Variante handelt es sich um Aktienfonds, die von einem Manager betreut werden. Der Fondsmanager setzt die vereinbarte Anlagestrategie um, indem er geeignete Aktien kauft und verkauft. Die zweite Variante kommt ohne Manager aus.

Hier bilden die Aktienfonds lediglich Aktienindizes ab. Deshalb werden solche Aktienfonds auch Indexfonds genannt. Für den Einsteiger sind Indexfonds meist die bessere Wahl, denn die Verwaltungskosten sind in aller Regel deutlich geringer als bei Aktienfonds und selbst erfahrene Fondsmanager erzielen langfristig gesehen nur selten bessere Ergebnisse als der Marktdurchschnitt.

Hat der Anleger kein Kapital, das er auf einmal in Aktien oder einen Fonds investieren könnte, bietet sich ein Sparplan als Einstieg an. Bei einem Sparplan legt der Anleger jeden Monat einen kleinen Betrag an und baut sich so nach und nach sein Vermögen auf.

Unabhängig davon, ob der Anleger Aktien kaufen oder in einen Fonds investieren will, braucht er aber ein Wertpapierdepot. Ein Wertpapierdepot ist im Prinzip nichts anderes als ein Konto, über das die Aktien oder die Fondsanteile verwaltet werden.

Die Bank, die das Wertpapierdepot führt, wird dann gleichzeitig als Broker tätig. Der Anleger teilt der Bank dazu mit, welche Wertpapiere er kaufen oder verkaufen möchte. Der Broker leitet den Auftrag daraufhin an die entsprechende Börse weiter.

Onlinebanken stellen die Wertpapierdepots üblicherweise kostenlos zur Verfügung, der Anleger muss lediglich die Gebühren für die Kauf- und Verkaufsaufträge bezahlen. Bei Filialbanken können auch für das Wertpapierdepot als solches Kosten anfallen.

Mehr Investments, Tipps und Ratgeber:

- Basiswissen: Investment in Aktien, Teil III

- Basiswissen: Investment in Aktien, Teil II

- Basiswissen: Investment in Aktien, Teil I

- Übersicht: die wichtigsten Infos zu Anleihen, Teil III

- Übersicht: die wichtigsten Infos zu Anleihen, Teil II

Thema: Basiswissen: Investment in Aktien, Teil IV

Übersicht:

Fachartikel

Verzeichnis

Über uns

- Investment-Angebote in den sozialen Medien: Besser vorsichtig sein! 1. Teil - 13. April 2024

- Ausführlicher Ratgeber zum Investment in Zertifikate, Teil 3 - 15. März 2024

- Ausführlicher Ratgeber zum Investment in Zertifikate, Teil 2 - 19. Februar 2024